Masz dobrze płatną pracę, terminowo spłacasz raty, nie posiadasz żadnych zaległości w regulowaniu rachunków, Twoja historia w BIK jest nieskazitelna, a mimo to bank nie chce udzielić Ci kredytu? Powodem takiego stanu rzeczy może być zbyt niski scoring kredytowy. W dzisiejszym artykule powiemy o tym, co to jest scoring, jak można go sprawdzić oraz poprawić. Omawiając to zagadnienie, odniesiemy się do stosowanej punktacji.

Spis treści

Co to jest scoring kredytowy?

Placówki bankowe rozpatrując wniosek o kredyt gotówkowy bądź kredyt hipoteczny zwracają uwagę na scoring kredytowy. Można więc powiedzieć, że decyzja kredytowa jest od niego uzależniona. Niezbędne jest pozyskanie wiedzy na jego temat, aby zwiększyć swoje szanse na uzyskanie pozytywnej zgody ze strony banku w sprawie przyznania środków finansowych. Scoring kredytowy – co to znaczy? Jest to nic innego, jak ocena wiarygodności w spłacie zobowiązania wnioskującego o kredyt, jak również szacowanie prawdopodobieństwa spłaty na przestrzeni kolejnych 12 miesięcy.

Warto nadmienić, że jest to dodatkowa opcja wykorzystywana przez instytucje udzielające pożyczek, poza jakże znaną weryfikacją zdolności kredytowej oraz sprawdzaniem historii kredytowej. To oznacza, iż częste utożsamianie scoringu kredytowego ze zdolnością kredytową jest błędne. Mają one ze sobą niewiele wspólnego. Zadaniem scoringu jest jedynie ocenienie prawdopodobieństwa tego, czy dana jednostka spłaci zadłużenie. Wysoki wynik scoringu stanowi komunikat dla kredytodawcy, że ryzyko braku spłaty kredytu w terminie jest stosunkowo niewielkie.

Zmagasz się z nadmierną ilością kredytów czy pożyczek i nie widzisz możliwości na samodzielne wyjście z zadłużenia?

Skorzystaj z doświadczenia i wiedzy doradców Habza Finanse. Przeanalizujemy Twoją sytuację i znajdziemy najlepsze rozwiązanie oddłużające, które pozwoli Ci stanąć na nogi i odzyskać kontrolę nad swoimi finansami.

Scoring kredytowy – punktacja – jak wygląda punktacja?

Ocena scoringowa wyrażana jest w skali punktowej. Określa ryzyko kredytowe potencjalnego kredytobiorcy względem innych osób, które spłaciły swój kredyt. W ujęciu praktycznym autentyczność kredytowa klienta opiera się na zestawieniu informacji o nim wraz z danymi o innych kredytobiorcach. Im bardziej ich profile są do siebie zbliżone, tym lepsza ocena scoringowa, a tym samym większa szanse na otrzymanie kredytu. Ocena pożyczających jest realizowana na podstawie modeli scoringowych. Te sporządzane są przez specjalistów z różnych dziedzin, takich jak matematyka, statystyka lub psychologia. Najbardziej zaawansowane modele uwzględniają nawet 20 zmiennych. Aktualnie agencje bankowe chcąc ocenić swoich petentów, stosują specjalne programy komputerowe.

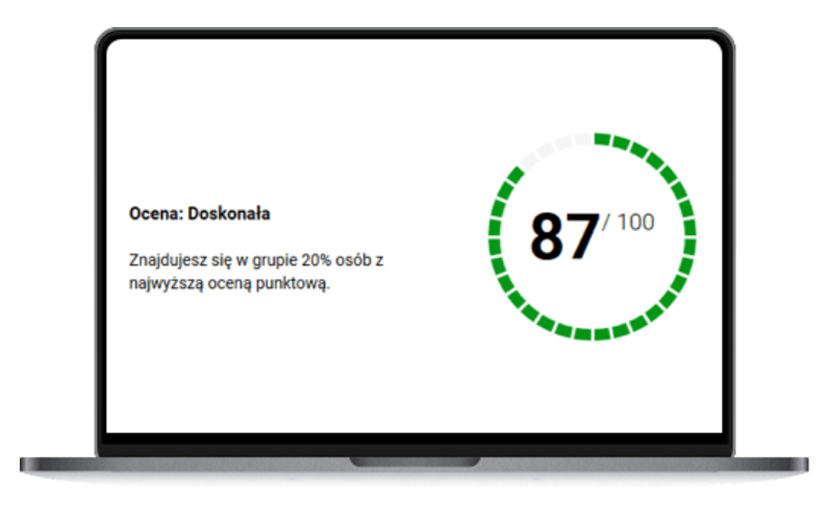

Dysponują one szeregiem wiadomości o milionach konsumentów, na bazie których automatycznie oceniają, czy konkretny człowiek jest wiarygodny, czy też nie. Jeszcze do niedawna BIK oceniał konsumentów w skali od 192 do 631 punktów. Poza tym dla zwiększenia czytelności scoringu punktacja dzielona była na 5 równych części z odpowiadającą im ilością gwiazdek od 1 do 5. Gwiazdki BIK były graficzną interpretacją scoringu i miały ułatwić odczytywanie treści sprawozdania. Od 2018 roku ocena punktowa BIK uległa przeobrażeniom, co jest równoznaczne z tym, iż skala wynosi od 1 do 100. Wcześniej obowiązujące gwiazdki zupełnie zniknęły.  Źródło: https://www.bik.pl/klienci-indywidualni/raport-bik. Przyjmowana punktacja ma związek między innymi z wewnętrzną polityką banku oraz z czynnikami, które odgrywają zasadniczą rolę przy ocenie wiarygodności finansowej. Ustalenie scoringu kredytowego następuje wedle następujących wyznaczników:

Źródło: https://www.bik.pl/klienci-indywidualni/raport-bik. Przyjmowana punktacja ma związek między innymi z wewnętrzną polityką banku oraz z czynnikami, które odgrywają zasadniczą rolę przy ocenie wiarygodności finansowej. Ustalenie scoringu kredytowego następuje wedle następujących wyznaczników:

- wysokość miesięcznych dochodów,

- wykształcenie,

- wykonywany zawód,

- stabilne zatrudnienie,

- status mieszkaniowy,

- wiek,

- stan cywilny,

- liczba osób na utrzymaniu,

- ubezpieczenie na życie,

- stan rachunków w placówce,

- użytkowanie kart płatniczych,

- debety na karcie kredytowej,

- referencje bankowe,

- opłacanie na czas dotychczasowych pożyczek i kredytów, ale także rachunków,

- dokonywanie zakupów na raty,

- posiadanie zobowiązań,

- umowa z telefonią komórkową.

Zwykle rozpatrywane są te same kryteria, jednak dla jednego kredytodawcy jeden element może być istotniejszy niż inny. Zatem w praktyce modele scoringowe mogą różnić się od siebie, choć występująca różnica będzie nieznaczna.

Połączenie wszystkich zobowiązań finansowych w jeden kredyt konsolidacyjny pozwoli Ci zmniejszyć miesięczne obciążenie wynikające z zadłużenia i uzyskać więcej miejsca w domowym budżecie na inne potrzebne wydatki, a nawet utworzenie poduszki finansowej.

Specjaliści Habza Finanse znajdą dla Ciebie kredyt konsolidacyjny na możliwie najlepszych warunkach, z ratą dopasowaną do Twoich możliwości.

Scoring kredytowy – jak sprawdzić?

Jak wykazaliśmy, sporo jest składowych podlegających ocenie. Aby nie mierzyć się z sytuacją, w której bank odrzuci wniosek o kredyt, wskazane jest samodzielne sprawdzenie swojej oceny scoringowej. Upewnienie się, czy przychylność instytucji jest możliwa, pozwoli na redukcję stresu oraz uniknięcie ewentualnych rozczarowań. Takowa analiza danych na swój temat pozwala na zrozumienie tego, jak osobiste decyzje kredytowe wywierają wpływ na scoring oraz uświadomienie sobie, co można zrobić, by zwiększyć punkty. Zamówienie specjalnego raportu Biura Informacji Kredytowej, w skrócie BIK, jest odpłatne i kosztuje 30 złotych, to bardzo dobre rozwiązanie. Co ciekawe, jest też możliwość wykupienia rocznego pakietu raportów. Za 12 takich dokumentów dostarczanych co miesiąc przez rok płaci się 99 złotych.

Taki sposób daje systematyczny wgląd na zmiany w punktacji i śledzenie swojej historii kredytowej. Raport BIK obejmuje ocenę scoringu w przedziale punktowym od 1 do 100. Wynik można porównać z przeciętnym scoringiem w BIK. Należy nadmienić, że nie w każdym raporcie znajdzie się liczbowa ocena scoringu. Dlaczego? Scoring BIK wyliczany jest w oparciu o historię kredytową. Jeżeli osoba nie brała nigdy kredytu, scoring kredytowy z wiadomych przyczyn nie może zostać podany.

Scoring kredytowy – jak poprawić?

Odrzucenie wniosku o kredyt w momencie posiadania zbyt niskiego scoringu kredytowego jest bezsprzecznie przykrym doniesieniem dla wnioskodawcy. Na szczęście poprawa scoringu kredytowego jest realna do wykonania. Zadbanie o ten aspekt jest bardzo ważne. Można to uczynić wpływając na większość parametrów poprzez działanie na swoją korzyść. Kluczowe jest między innymi:

- postaranie się o stabilną pracę (zatrudnienie od dłuższego czasu w jednej firmie),

- uzyskiwanie wysokiego wynagrodzenia,

- dysponowanie własnym domem/mieszkaniem,

- uregulowanie powziętych zobowiązań finansowych,

- unikanie chwilówek i szybkich pożyczek,

- niezaciąganie dużej ilości pożyczek w tym samym okresie – jest to dość popularna metoda budowania historii kredytowej, która nierzadko prowadzi do spirali zadłużenia, opóźnień oraz gwałtownego obniżenia scoringu,

- zlikwidowanie kart kredytowych – już samo ich posiadanie obniża scoring, dlatego zamknięcie nieużywanych kart kredytowych może błyskawicznie podnieść punktację,

- nieprzekraczanie limitu kredytowego i niewykorzystywanie go w całości – może to być postrzegane jako ryzykowne i nierozsądne posunięcie; ustanowiony limit nie powinien być wyższy niż wysokość miesięcznych dochodów,

- opłacanie rachunków na czas – terminowość ich regulowania stanowi niespełna 80% ogólnej oceny punktowej,

- zgromadzenie oszczędności na koncie,

- wstrzymanie się od przedłożenia wniosku o kredyt w różnych bankach jednocześnie,

- monitorowanie swojej historii kredytowej, aby mieć nad nią kontrolę i tym samym kształtowanie jej pozytywnego obrazu – im więcej pożyczek jest spłaconych terminowo, tym wyższa ocena punktowa w BIK i większe szanse na otrzymanie kredytu w większej kwocie w przyszłości,

- wyrażenie zgody na przetwarzanie danych o spłaconym kredycie lub wycofanie jej w przypadku jego spłaty z opóźnieniem.

Nie da się ukryć, że najlepiej postrzegani są rzetelni i rozważni klienci, którzy terminowo spłacają wszelkie zadłużenia oraz rachunki, nie wpadają w spiralę zaciągania kredytów czy pożyczek, przez co zyskują zaufanie. Trzeba zauważyć, że wartość scoringu nie zmienia się z dnia na dzień. Podjęcie jakichkolwiek kroków w celu jej podniesienia jest jak najbardziej zasadne, lecz potrzeba czasu na to, by dostrzec ich efekt. Na dobry scoring kredytowy pracuje się tak naprawdę miesiącami, a nawet latami. Niemniej, wykonywanie określonych czynności od dziś z pewnością zaprocentuje.

| Bank odmówił Ci kredytu? Twoja zdolność kredytowa nie jest na najwyższym poziomie? Nie trać czasu na bezowocne wysyłanie kolejnych wniosków, które dodatkowo obniżają Twoją zdolność kredytową. Skorzystaj ze wsparcia doświadczonego doradcy Habza Finanse, który znajdzie dostępne w Twojej sytuacji rozwiązanie kredytowe i przeprowadzi Cię przez proces kredytowania bez dodatkowego stresu i nerwów. Skontaktuj się ze swoim doradcą! |

Scoring kredytowy – podsumowanie

Reasumując, z punktu widzenia korzystania z kredytów duże znaczenie odgrywa dbałość o scoring kredytowy. Jest on jednym z najważniejszych składowych skorelowanych z szansami na uzyskanie zobowiązania finansowego w banku. Im jest wyższy, tym łatwiej jest zdobyć jego aprobatę w sprawie pożyczenia środków finansowych.

Przeczytaj także: