Zaciągając kredyt niejednokrotnie mamy nadzieję, iż uda nam się zgromadzić dodatkowe środki i wywiązać się z niego przed czasem. W ogólnym oglądzie wcześniejsza spłata kredytu jawi się jako rozwiązanie korzystne, które pozwala zaoszczędzić pieniądze i zdejmuje nam z barków zobowiązanie, wywołujące nie tylko dyskomfort psychiczny, ale i znacznie obciążające naszą zdolność kredytową i raport w BIK. Jednak nie zawsze jest to najlepsze i najbardziej korzystne wyjście. Od czego więc zależy opłacalność takiej operacji? W tym artykule odpowiemy na najważniejsze i najczęściej pojawiające się pytania:

Spis treści

Czym różnią się od siebie wcześniejsza spłata kredytu gotówkowego i wcześniejsza spłata kredytu hipotecznego?

Jak wysokie mogą być opłaty, czy naliczane są jakieś kary? W wielu przypadkach bowiem nie analizujemy podpisywanych umów z należytą dokładnością, a zawarte w nich zapisy są dla nas często niezrozumiałe. Klientów jakich banków powinna zainteresować wcześniejsza spłata kredytu? PKO BP, warto wspomnieć już na wstępie, jest częstym bohaterem zapytań na forach internetowych, gdzie jego klienci zastanawiają się, czy w tym przypadku możliwy będzie zwrot prowizji przy wcześniejszej spłacie kredytu, Czy wchodzi w grę wcześniejsza spłata kredytu we frankach i czy jest ona opłacalna?

Mając na uwadze fakt, że według danych gromadzonych przez Biuro Informacji Kredytowej, na koniec czerwca 2018 roku niemalże co drugi dorosły Polak spłacał jakiś kredyt albo pożyczkę, informacje zawarte w naszym tekście mogą okazać się bardzo przydatne. Jeżeli więc często wrzucasz w wyszukiwarkę hasło „wcześniejsza spłata kredytu hipotecznego a odsetki” i zastanawiasz się, czy będziesz musiał zapłacić od tej całej operacji prowizję, to zapraszamy do lektury!

Kiedy wcześniejsza spłata kredytu się opłaca?

To chyba najważniejsze i najczęściej zadawane pytanie, bo, jak się okazuje, szybsza spłata kredytu opłaca się w wielu przypadkach, ale jednak nie we wszystkich. Dlaczego się tak dzieje? Kluczowe są zapisy w umowie kredytowej, którą podpisaliśmy. Niezależnie od tego, czy jest to wcześniejsza spłata kredytu gotówkowego czy mieszkaniowego, bank może zabezpieczyć się na taką okoliczność. Zabezpieczyć się przed czym? Oczywiście przed utratą dochodu, płynącego ze spłacanych przez nas odsetek. I tak, w naszej umowie może znaleźć się klauzula, która nakłada na nas kary umowne za całkowite spłacenie kredytu przed czasem. Praktyki kształtują się tu różnie, ale najczęściej spotkać możemy się z zasadą, według której przez pierwsze trzy lata od zaciągnięcia kredytu obciążeni jesteśmy dodatkowymi kosztami – w pierwszym roku są to 3% od kwoty spłaty kredytu, w drugim roku 2%, zaś w trzecim 1%. Po upływie tego czasu nie poniesiemy już żadnych dodatkowych opłat.

ℹ UWAGA ℹ

Na rynku wciąż istnieją oferty kredytów hipotecznych, w których karencja wcześniejszej spłaty kredytu wynosi aż pięć lat, a jej wysokość ustala się według takiej samej zasady: w pierwszym roku od zaciągnięcia kredytu zapłacimy 5%, w piątym – 1%. Warto więc policzyć, czy będzie się to nam opłacać, tj. czy korzyści płynące z zaoszczędzenia na odsetkach od kolejnych rat nie będą niższe, niż prowizja od wcześniejszej spłaty kredytu hipotecznego. Co więcej, zapisy w umowach kredytowych mogą kształtować się różnorodnie, trzeba więc dokładnie przeanalizować każdą z nich. Bardzo pomocna będzie tutaj również Tabela Opłat i Prowizji banku, w którym zaciągnęliśmy zobowiązanie – dołączana jest ona do każdej umowy, przejrzeć można ją również na stronach internetowych banku. I chociaż w większości przypadków pisana jest znienawidzonym drobnym druczkiem to absolutna konieczność. Są też dwie bardzo pozytywne informacje. Pierwsza to taka, iż średnia wysokość prowizji od wcześniejszej spłaty kredytu (gotówkowego, ale także i hipotecznego) to obecnie od 0,5% do 3% wartości zaciągniętego zobowiązania. Druga – iż banki coraz częściej rezygnują z naliczania jakichkolwiek dodatkowych opłat.

Wcześniejsza spłata kredytu hipotecznego a odsetki

Jeżeli interesuje nas spłata kredytu przed czasem, to największą korzyścią w tej operacji będzie dla nas właśnie brak konieczności dalszej spłaty odsetek. Przypomnijmy, iż decydując się na kredyt, spłacamy nie tylko kapitał, czyli kwotę, którą realnie wydaliśmy na założony przez nas cel (mieszkanie, dom, działkę czy inne potrzeby, które zrealizowaliśmy z pomocą kredytu gotówkowego), ale również i odsetki. I to na odsetkach właśnie banki zarabiają najwięcej. Analizując harmonogram spłaty kredytu widzimy tam cztery kwoty: całkowitą kwotę zaciągniętego kredytu (już z prowizją, dodatkowymi opłatami, ubezpieczeniem i odsetkami), kwotę, która zostanie do spłaty po uiszczeniu danej raty oraz najważniejsze – wysokość raty kapitałowej oraz wysokość raty odsetkowej. W dokumencie tym widać jak na dłoni, w jakim czasie spłacimy jaką ilość kapitału (czyli faktycznie wykorzystanych przez nas pieniędzy) oraz w jakim czasie i jaką kwotą damy zarobić bankowi za pomocą odsetek. Decydując się na wcześniejszą spłatę zaoszczędzamy więc sporą kwotę na odsetkach, których nie będziemy musieli już płacić – na konto banku przelewamy bowiem jedynie pozostały do spłaty kapitał. To tzw. niewykorzystany okres kredytu – nie jesteśmy już dłużnikami, oddaliśmy cały kapitał, więc nie ponosimy już opłat, czyli odsetek, od „korzystania” z pożyczonych pieniędzy. To całkiem zrozumiałe, skoro z nich już nie korzystamy.

Zwrot prowizji przy wcześniejszej spłacie kredytu. Jakie inne opłaty możemy odzyskać?

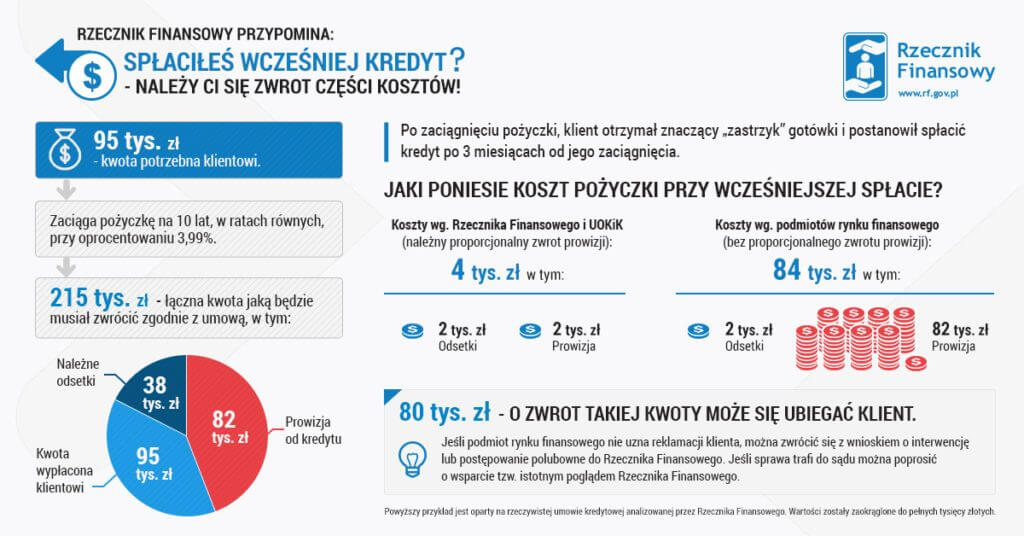

Wiemy już, że wcześniejsza spłata kredytu oznacza, iż nie będziemy musieli zasilać konta banku odsetkami od późniejszych lat. Tu zasada jest prosta: odsetki spłacaliśmy – wraz z kapitałem – regularnie, co miesiąc, wywiązując się z umowy, którą podpisaliśmy z bankiem. Kiedy jednak decydujemy się na wcześniejszą spłatę kredytu (gotówkowego czy jakiegokolwiek innego), spłacamy już tylko kapitał, nie zaś odsetki. To jednak nie jedyne środki, która możemy dzięki temu zaoszczędzić, a dokładniej odzyskać. Tu z pomocą przychodzi nam świeżutki wyrok Trybunału Sprawiedliwości Unii Europejskiej, wydanego w połowie września. Zgodnie z jego treścią, klienci spłacający przed czasem kredyt konsumencki (czy to gotówkowy, czy to hipoteczny czy, co do zasady, jakikolwiek inny) powinni otrzymać proporcjonalny kosztów początkowych – czyli np. opłat administracyjnych, prowizji czy składek na ubezpieczenie.

Dlaczego Trybunał zajął się tym tematem? Klienci latami skarżyli się na politykę banków, które, chociaż zgodnie z obowiązującym prawem nie wymagały spłaty odsetek za niewykorzystany okres kredytu, to jednak nie kwapiły się do oddawana chciały wspomnianych początkowych opłat jednorazowych. Co ważne, na podobnym stanowisku stoi również Urząd Ochrony Konkurencji i Konsumentów, który w swoim najnowszym komunikacie tłumaczy: Każda osoba, która ma kredyt konsumencki, może go wcześniej spłacić. W takiej sytuacji kredytodawca powinien obniżyć wszystkie koszty takiego kredytu np. opłaty, prowizje, koszty ubezpieczenia i je oddać konsumentowi. Widzimy więc, że instytucje nadzorujące rynek bankowy – tak w Europie, jak i w Polsce – wskazują, iż kredytobiorca, który wykaże się dyscypliną w spłacie zaciągniętych zobowiązań, nie powinien być na tym rozwiązaniu stratny. Postawa nastawiona na przedwczesną spłatę rat kredytu powinna być nagradzana, co znalazło swój wydźwięk we wspomnianym wyżej wyroku Trybunału Sprawiedliwości Unii Europejskiej. Niestety, biorąc pod uwagę fakt, iż jest to wyrok wydany stosunkowo niedawno, trudno oszacować, kiedy banki w pełni dostosują się do orzeczenia i zaczną bezproblemowo zwracać klientom wspomniane opłaty początkowe, prowizje czy koszty ubezpieczenia, które należą im się, gdy miejsce ma wcześniejsza spłata kredytu. PKO BP oraz inne banki będą musiały dostosować swoje regulaminy i umowy do wydanych przez TSUE wytycznych.

Spłata kredytu – średni czas w Europie i w Polsce

Analizując różne aspekty opłacalności opisywanych rozwiązań, nie sposób nie wspomnieć o kredytach hipotecznych, których w naszym kraju z roku na rok zaciąganych jest coraz więcej. Trwający obecnie boom na rynku nieruchomości sprawił, że w samym tylko pierwszym kwartale 2019 roku udzielono ich ponad 50 tysięcy, na łączną kwotę 13,5 miliarda złotych (dane z raportu Amron-Sarfin). Obecnie szacuje się, że średni czas spłaty kredytu hipotecznego dla krajów „starej” Unii Europejskiej to 7 lat, zaś eksperci oceniają, że w warunkach polskich będzie to okres około 10-12 lat (jak na razie brak bowiem wiarygodnych danych, gdyż nowoczesne kredyty hipoteczne są w naszym kraju dostępne stosunkowo krótko). W praktyce oznacza to więc, że część tych zobowiązań zostanie spłacona mniej więcej w połowie okresu kredytowania, dając kredytobiorcom realne oszczędności i korzyści. Sytuacja staje się nieco bardziej skomplikowana, kiedy w grę wchodzi wcześniejsza spłata kredytu we frankach – tutaj istotnym faktorem są bowiem wahania kursu, spread walutowy oraz, oczywiście, zapisy w samej umowie kredytowej. Mając na uwadze sytuację osób, które zaciągnęły kredyt hipoteczny we frankach oraz w większości przypadków negatywne tego konsekwencje, w tym przypadku zdecydowanie warto zasięgnąć opinii eksperta – tak doświadczonego specjalisty kredytowego, jak i prawnika, którzy pomogą rozsądzić, czy wcześniejsza spłata kredytu we frankach nie będzie niosła ze sobą negatywnych konsekwencji dla dochodzenia swoich roszczeń przed sądami.

Czujesz, że możesz sobie nie poradzić ze swoją sytuacją finansową?

Skorzystaj z pomocy jednego z doświadczonych ekspertów Habza Finanse. Sprawdź i przekonaj się ile możesz zaoszczędzić.

Nadpłata kredytu hipotecznego

To opcja, która zainteresuje wszystkich tych, którzy dysponują wyższymi środkami, które mogą i chcą przeznaczyć na cele mieszkaniowe, ale nie są one jednak wystarczające, aby uiścić całość zobowiązania. Przyczyną może być np. podwyżka wynagrodzenia, które dawać będzie nam więcej możliwości, darowizna lub nabycie spadku. Nadpłata kredytu hipotecznego może okazać się szczególnie przydatna w tym ostatnim przypadku: jeżeli bowiem spadek stanowi nieruchomość bądź udziały w nieruchomości, które chcemy lub musimy sprzedać przed upływem pięciu lat, to sposobem uniknięcia płacenia podatku od wzbogacenia się jest przeznaczenie uzyskanej w ten sposób kwoty na cele mieszkaniowe. Takim celem bez wątpienia się właśnie nadpłata kredytu, a także sama wcześniejsza spłata kredytu. To, o czym musimy pamiętać, to konieczność postępowania zgodnie z procedurami banku, w którym zaciągnęliśmy kredyt oraz zgodnie z zapisami umowy kredytowej, którą podpisaliśmy. Pierwszą kwestią jest sposób uiszczania raty: czy jest to specjalny rachunek bankowy (czasem pełniący także funkcję zwykłego rachunku rozliczeniowego), z którego odpowiednia kwota pobierana jest automatycznie, my zaś musimy zadbać o to, aby znalazły się na nim wystarczające środki; czy też co miesiąc przelewamy właściwą sumę na dedykowany do tego numer konta.

Drugą kwestią jest konieczność (lub jej brak) informowania banki o naszej nadpłacie: jeżeli raty pobierane są automatycznie, trzeba wskazać, iż tym razem z rachunku ma być pobrana wyższa kwota; jeżeli przelewamy je na przeznaczony do tego rachunek bankowy – również należy poinformować bank, że w danym miesiącu będzie to suma większa. Nadpłata kredytu wiązać się może z dwoma kruczkami: sposobem informowania banku o naszych zamiarach (zapisy w umowie kredytowej mówić mogą np. o wymogu dokonania dyspozycji telefonicznej, w oddziale lub za pośrednictwem bankowości internetowej) oraz limitem takich nadpłat (może bowiem zdarzyć się tak, iż będziemy mogli zrobić to dwa razy do roku bezpłatnie, każdy następny zaś będzie kosztował nas 2-5% wartości nadpłaty). To kolejny dowód na to, jak ważnym jest uważne czytanie umów kredytowych i rozumienie jej zapisów oraz konsekwencji, które ze sobą niosą.

Zwrot prowizji za wcześniejszą spłatę kredytu – co trzeba wiedzieć?

Jak zostało już wspomniane, wyrok Trybunału Sprawiedliwości Unii Europejskiej nakłada na banki obowiązek zwrotu nie tylko odsetek, ale także innych opłat związanych z zaciągnięciem kredytu – między innymi prowizji. Jest to opłata, którą kredytodawca pobiera za samo udzielenie kredytu i z reguły wynosi ona kilka procent jego wartości. Prowizję opłaca się w formie jednorazowej płatności lub ratalnie.

W przypadku zobowiązań na wysokie kwoty, może ona wynosić nawet kilka bądź kilkanaście tysięcy, a więc jest to suma, którą przy wcześniejszej spłacie kredytu niewątpliwie chcielibyśmy odzyskać. Zwrot prowizji za wcześniejszą spłatę kredytu jest więc dla nas opłacalny – tym bardziej, im szybciej uregulujemy zobowiązanie, bowiem prowizja powinna być zwracana proporcjonalnie do tego, jaka część zobowiązania pozostała nam do spłaty.

Oznacza to, że jeśli na przykład zdecydujemy się spłacić kredyt do końca, w momencie, kiedy uregulowaliśmy już jego połowę w normalnym trybie, to należy nam się zwrot prowizji za udzielenie kredytu – ale tylko jej połowy, jako że minęła już połowa czasu wyznaczonego na spłatę zobowiązania.

Jak powinniśmy postępować, jeśli interesuje nas zwrot prowizji przy wcześniejszej spłacie kredytu? Należy pamiętać, że bank nie dokona tego zwrotu automatycznie, nawet jeśli zaakceptował wyrok Trybunału Sprawiedliwości Unii Europejskiej – i tak będziemy musieli sami się po niego zgłosić. Jeśli więc spłaciliśmy już zobowiązanie, powinniśmy wystosować do naszego byłego kredytodawcy odpowiedni wniosek, w którym zażądamy zwrotu prowizji i innych kosztów kredytu.

W rzeczonym wniosku powinniśmy zawrzeć wszystkie informacje potrzebne do identyfikacji naszej sprawy, a więc przede wszystkim dane osobowe i numer umowy kredytowej. Wypełniony wniosek powinniśmy dostarczyć do oddziału banku, czy to osobiście, czy listem poleconym za potwierdzeniem odbioru. Następnie pozostaje nam tylko czekać na odpowiedź kredytodawcy, która powinna dotrzeć do nas w ciągu 30 dni. Jeśli będzie negatywna, sprawę należy skierować do sądu, powołując się na wyrok TSUE.

1 Źródło: https://zwrotyprowizji.pl/jak-wyegzekwowac-od-banku-zwrot-prowizji/

Zmieniła się Twoja sytuacja finansowa i kredyt nie idzie z nią w parze?

Raz wzięty kredyt nie musi spędzać Ci snu z powiek. Doradca kredytowy zamieni aktualne zobowiązania na kredyt dopasowany do Twoich potrzeb.

Przeczytaj również jak wygląda wczesniejsza spłata kredytu konsolidacyjnego.

ℹ Wcześniejsza spłata kredytu - najczęściej zadawane pytania ℹ

➡ Czy wcześniejsza spłata kredytu hipotecznego wiąże się z opłatą?

Ustawa z dnia 23 marca 2017 r. o kredycie hipotecznym oraz o nadzorze nad pośrednikami kredytu hipotecznego i agentami reguluje kwestię tego, z jakimi opłatami może wiązać się wcześniejsza spłata kredytu hipotecznego. Weszła ona w życie 22 lipca 2017 roku, co oznacza, że jej zapisy będą miały zastosowanie, jeśli zaciągnęliśmy kredyt tego dnia lub później, na przykład w 2019 roku. Rzeczona ustawa stanowi, że kredytodawca ma prawo pobierać rekompensatę za wcześniejszą spłatę kredytu hipotecznego jedynie w ciągu pierwszych 36 miesięcy od zaciągnięcia zobowiązania i nie może ona przekroczyć 3% spłacanej kwoty. Po 3 latach nie może być już pobierana wcale. Warto podkreślić, że bank ma prawo do tego momentu wymagać rekompensatę, ale nie musi. W praktyce oznacza to, że niektóre banki pozwalają spłacić wcześniej kredyt hipoteczny bez dodatkowych opłat od razu, inne ustanawiają rekompensatę na poziomie niższym niż 3%, jeszcze inne stosują różne stawki dla pierwszego, drugiego i trzeciego roku po zaciągnięciu zobowiązania. Żeby mieć pewność, jak będzie wyglądało to w danym przypadku, najlepiej zapoznać się z zapisami swojej umowy kredytowej.

➡ Wcześniejsza spłata kredytu hipotecznego czy nadpłata – co się bardziej opłaca?

Zarówno wcześniejsza spłata kredytu hipotecznego w całości, jak i nadpłacanie go okazjonalnie mają swoje plusy i minusy. Pierwsze ze wspomnianych rozwiązań wymaga znacznie większej sumy, ale pozwala na maksymalne oszczędności, ponieważ im szybciej skończymy spłacać kredyt względem pierwotnie ustalonej daty, tym na większy zwrot prowizji i innych opłat będziemy mogli liczyć. W przypadku nadpłacania zobowiązania, będziemy je spłacać dłużej (chociaż oczywiście wiele zależy od tego, jak często i o jaką kwotę będziemy nadpłacać kredyt), ale za to nie musimy od razu poświęcić kilkudziesięciu czy kilkuset tysięcy złotych. Nic nie stoi bowiem na przeszkodzie, aby nadpłacać o relatywnie niewielką kwotę – nawet nadpłacanie kredytu po kilkaset złotych miesięcznie na przestrzeni kilku lub kilkunastu lat może zrobić dużą różnicę. Jeśli nie jesteśmy pewni, które rozwiązanie będzie najlepsze w naszej sytuacji, powinniśmy w pierwszej kolejności przeanalizować swoją sytuację finansową i zastanowić się, jak wpłynie na nią wcześniejsza spłata kredytu hipotecznego, a jak jego nadpłata.

➡ Ile można zyskać dzięki wcześniejszej spłacie kredytu hipotecznego?

Ustawa o kredycie hipotecznym oraz o nadzorze nad pośrednikami kredytu hipotecznego i agentami gwarantuje nie tylko możliwość wcześniejszej spłaty, ale także to, że wcześniejsza spłata kredytu hipotecznego wiąże się z proporcjonalnym zwrotem prowizji i innych opłat za niewykorzystany okres kredytowania. Prawo kredytobiorcy do zwrotu potwierdził także wyrok Trybunału Sprawiedliwości Unii Europejskiej z września 2019 roku. Oznacza to, że jeśli na przykład zaciągnęliśmy kredyt w 2019 roku i zapisy tej ustawy nas obowiązują, to w przypadku, gdy dokonamy wcześniejszej spłaty w połowie umownego okresu kredytowania, możemy liczyć na zwrot połowy prowizji i innych opłat, które zostały już przez nas opłacone. Dokładna kwota, którą otrzymamy, zależy od takich kwestii, jak to, w którym momencie dokonaliśmy wcześniejszej spłaty, ile musieliśmy zapłacić i jakie dokładnie były parametry danego zobowiązania (na przykład ile wynosi prowizja). Potencjalnie można oszczędzić w ten sposób dużą kwotę, natomiast warto dokonać niezbędnych obliczeń przed podjęciem ostatecznej decyzji.