Zaciągnięcie kredytu jest zobowiązaniem na wiele lat. Ten okres zapewne będzie obfitował w różne rynkowe zawirowania, które zazwyczaj w dużym stopniu wpływają na wysokość oprocentowania pożyczek. Kredytobiorcy powinni mieć zatem świadomość ryzyka oraz tego, jak mogą kształtować się koszty pożyczki na przestrzeni 20-30 lat. O tym powinni zostać poinformowani przez bank, którego obowiązkiem jest dołączenie do umowy kredytowej formularza informacyjnego. Czym jest ten dokument? Co powinien zawierać? Wreszcie, jak prawidłowo go interpretować? Wyjaśniamy!

Pożyczanie pieniędzy z banku jest praktyką znaną i stosowaną od dawna, a jej celem jest uzyskanie środków na swoją inwestycję. Bank w transakcji upatruje zysku, który osiąga dzięki oprocentowaniu pożyczki oraz prowizji i marży będącej składową raty. Jednak warunki z dnia podpisania umowy nie pozostają niezmienne przez cały okres kredytowania. Trudno jednak oszacować, jak się zmienią i jak te zmiany wpłyną na wysokość comiesięcznych rat i finalną wysokość zobowiązania kredytobiorcy względem banku. Aby przynajmniej poglądowo mógł on poznać różne scenariusze, otrzymuje od banku formularz informacyjny dotyczący kredytu hipotecznego.

Z tego artykułu dowiesz się:

- Czym jest formularz informacyjny do kredytu, który jest dołączany do umowy kredytowej przez bank.

- Jakie informacje zawiera formularz informacyjny.

- Kiedy kredytobiorca otrzymuje formularz informacyjny i jaki jest jego cel.

- Kto przedstawia kredytobiorcy formularz informacyjny i jakie są konsekwencje nieprawidłowego wypełnienia formularza.

- Na co należy zwrócić uwagę analizując informacje o kredycie zawarte w formularzu informacyjnym.

- Jak formularz informacyjny różni się w zależności od rodzaju kredytu, w tym kredytu hipotecznego i konsumenckiego.

- Dlaczego ważne jest dokładne przeczytanie formularza informacyjnego przed podjęciem decyzji kredytowej.

- Jakie są konsekwencje, jeśli nie otrzymasz formularza informacyjnego lub formularz zawiera błąd.

- Jak korzystać z formularza informacyjnego do porównywania ofert różnych banków.

- Jak formularz informacyjny pomaga w zrozumieniu kosztów i ryzyka związanego z kredytem.

Spis treści

Formularz informacyjny do kredytu – czym jest?

Wnioskowanie o kredyt i podpisywanie umowy kredytowej wiąże się z wieloma formalnościami i dokumentami. Kredytobiorca, zanim złoży swój podpis na umowie, powinien dokładnie się z nimi zapoznać. Zgromadziwszy wszystkie potrzebne informacje, będzie mógł podjąć świadomą i rozsądną decyzję uwzględniającą ryzyko w perspektywie wieloletniej.

Warto dokładnie przestudiować dokument, ponieważ zawiera on spersonalizowane dane – jest tworzony przez pracownika banku dla konkretnego klienta, z uwzględnieniem jego potrzeb i możliwości. Nie są to zatem dane hipotetyczne, lecz realne odnoszące się właśnie do sytuacji finansowej kredytobiorcy.

Formularz informacyjny kredytu – co powinien zawierać?

Formularz informacyjny jest dokumentem dość obszernym, którego zawartość merytoryczną możemy podzielić na trzy bloki:

- Dane osobowe klienta i pośrednika.

- Dane finansowe związane z przyznawanym kredytem.

To ważne informacje dla kredytobiorcy, które dotyczą bezpośrednio produktu, o jaki wnioskuje się w banku. W tej sekcji wyszczególniona jest nazwa produktu, okres jego spłacania, wysokość opłat (oprocentowanie, prowizja, opłaty dodatkowe), RRSO, całkowita kwota do spłaty, sposób i data wypłacenia środków z kredytu, zasady spłaty zobowiązania, dane o ubezpieczeniu, koszty, opłaty dodatkowe i konsekwencje wynikające z opóźnień lub braków wpłat.

- Przywileje i prawa konsumenta.

Konsument, zaciągając zobowiązanie kredytowe, ma nie tylko obowiązek jego spłacania, ale też ma przywileje wynikające z tego tytułu. Właśnie o tym informuje formularz. Kredytobiorca ma prawo odstąpienia od umowy, spłacenia kredytu przed terminem, wglądu do weryfikacji kredytowej przeprowadzanej przez bank, wglądu do projektu umowy w celu zapoznania się z nią przed podpisaniem.

Zmagasz się z nadmierną ilością kredytów czy pożyczek i nie widzisz możliwości na samodzielne wyjście z zadłużenia?

Skorzystaj z doświadczenia i wiedzy doradców Habza Finanse. Przeanalizujemy Twoją sytuację i znajdziemy najlepsze rozwiązanie oddłużające, które pozwoli Ci stanąć na nogi i odzyskać kontrolę nad swoimi finansami.

Kiedy kredytobiorca otrzymuje formularz informacyjny?

Formularz informacyjny jest integralnym elementem każdej oferty kredytowej, bez względu na to, z jakiego banku ona pochodzi. Dlatego otrzymasz go, ubiegając się o:

- limit odnawialny w rachunku bieżącym,

- kartę kredytową,

- kredyt hipoteczny,

- pożyczkę gotówkową,

- pożyczkę ratalną.

W którym momencie doradca przedstawi Ci formularz informacyjny? Zawsze przed podpisaniem umowy. To logiczne, ponieważ z przygotowanego zestawienia dowiesz się, jak będzie kształtowało się Twoje zobowiązanie względem banku, jakie będą koszty wynikające z jego posiadania i obsługi, a także prawa i przywileje. A co w sytuacji, gdy o pożyczkę ubiegasz się telefonicznie lub online? Wtedy także powinieneś otrzymać formularz informacyjny np. w postaci dokumentu zaszyfrowanego w Bankowości Internetowej.

Ważne, aby kredytobiorca miał czas na wnikliwe zapoznanie się z informacjami z formularza, które pozwolą mu zdecydować – spokojnie i bez nacisków – czy podpisuje umowę, czy zgadza się na jej warunki, czy jest świadomy ponoszonego ryzyka.

Kto przedstawia kredytobiorcy formularz informacyjny?

Zarówno wypełnienie, jak i przygotowanie formularza informacyjnego leży po stronie specjalisty, u którego ubiegasz się o kredyt. Może to być:

- pracownik banku,

- pośrednik finansowy, kredytowy,

- agent.

Ten pierwszy przedstawi Ci formularz informacyjny dla konkretnego banku. Z kolei agent lub pośrednik współpracuje z wieloma instytucjami i ma możliwość przygotowania ofert z różnych banków. Fakt, że zawierają one te same informacje, ułatwia ich wygodne i rzetelne porównanie przed podjęciem ostatecznej decyzji o podpisaniu umowy kredytowej.

Warto wiedzieć, że KNF w ustawie, o której piszemy poniżej, nałożył też obowiązek rzetelnego wypełnienia wszystkich pól formularza informacyjnego czytelną czcionką. Najważniejsze informacje powinny być wytłuszczone lub zaakcentowane w inny, widoczny sposób. Jakiekolwiek zaniedbania mogące wprowadzać kredytobiorcę w błąd są podstawą do wysunięcia roszczenia.

Formularz informacyjny a decyzja kredytowa – na co zwrócić uwagę, analizując informacje o kredycie?

Warto wiedzieć, że formularz informacyjny jest dokumentem standaryzowanym przez KNF. Zgodnie z zaleceniami Krajowego Nadzoru Finansowego z dnia 23 marca 2017 roku, które weszły w życie 22 lipca, każdy bank ma obowiązek przygotowania formularza, który będzie czytelny dla odbiorcy i będzie zawierał najważniejsze dane na temat kredytu.

Formularz informacyjny dotyczący kredytu hipotecznego będzie zatem w każdym banku podobny (pod względem zawartości merytorycznej – graficznie może się różnić). Wiedząc o tym, możesz wykorzystać go, aby porównać między sobą różne bankowe oferty i zdecydować, która jest dla Ciebie bardziej atrakcyjna.

W trakcie analizy zwróć uwagę na wszystkie dane finansowe, oprocentowanie oraz informacje o odsetkach. Dokładnie zweryfikuj, czy przedstawione warunki nie wiążą się z koniecznością wykupienia i aktywnego korzystania z dodatkowych produktów bankowych np. karty kredytowej, limitu odnawialnego w rachunku, ubezpieczenia. Czasem są one obligatoryjne, podobnie, jak warunki, które trzeba spełnić, żeby pożyczkę móc w ogóle uzyskać. Zatem formularz informacyjny a decyzja kredytowa mają ze sobą dość ścisły związek.

W formularzu informacyjnym znajduje się pole, w którym pośrednik finansowy musi wpisać wysokość prowizji, jaką otrzyma od banku za podpisanie z Tobą umowy kredytowej. Pamiętaj jednak, że ten koszt nie jest ponoszony przez Ciebie – agenta wynagradza bank na podstawie umowy, którą ze sobą zawarli. W praktyce nie ma to dla Ciebie znaczenie, ile to wynagrodzenie wynosi, bo nie wpływa ona na Twoje warunki kredytowania.

Przeczytaj również:

Formularz informacyjny dotyczący kredytu hipotecznego

Z uwagi na to, że każdy produkt kredytowy jest nieco inny, możemy zauważyć różnice w formularzu informacyjnym dotyczącym kredytu konsumenckiego i hipotecznego. Ten pierwszy zawiera więcej informacji, bo wymaga też wyszczególnienia danych na temat nieruchomości finansowanej i stanowiącej zabezpieczenie kredytu. W tym dokumencie znajdziesz też bardziej szczegółowo opisane konsekwencje zmian kursów walutowych i oprocentowania. Wynika to z faktu, że kredyt hipoteczny jest przyznawany na dłuższy czas, nawet na 25-30 lat.

Formularz informacyjny – dlaczego warto go dokładnie przeczytać przed podjęciem decyzji kredytowej?

Bywa, że w gąszczu formalności, danych finansowych, taryfikatorów nasza uwaga rozprasza się, chcemy jak najszybciej podpisać umowę kredytową i wyjść z banku. To zrozumiałe, szczególnie gdy przeprowadzamy taką transakcję, jak zakup nieruchomości, która siłą rzeczy jest dość skomplikowana i wieloetapowa. Jednak formularz informacyjny dotyczący kredytu hipotecznego powinien być Twoją lekturą obowiązkową!

Dlaczego warto go przestudiować formularz informacyjny?

- Dowiesz się, czy i na jakich zasadach możesz odstąpić od umowy kredytowej i z jakimi konsekwencjami wiąże się ewentualna przedterminowa spłata zobowiązania – niektóre banki zastrzegają sobie pobranie opłaty za wcześniejszą spłatę.

- Poznasz konsekwencje, jakie mogą grozić Ci za nieterminową spłatę rat i opóźnienia – będą to odsetki naliczane od zadłużenia przeterminowanego, monity (dodatkowo płatne) i procedury egzekucyjne.

- Przeanalizujesz, czy Twoje możliwości finansowe są wystarczające, aby regulować zobowiązanie kredytowe teraz i w przyszłości, gdy zwiększy się WIBOR i oprocentowanie.

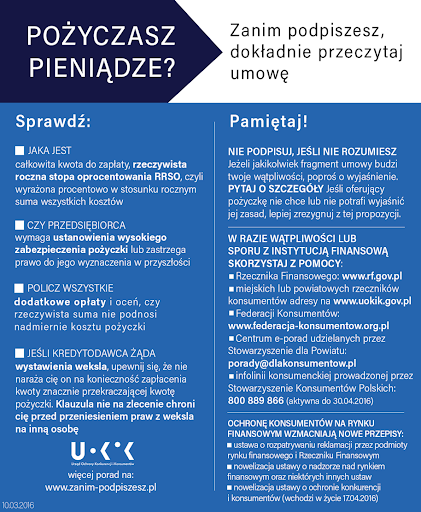

O tym, co sprawdzić i dlaczego jest to takie ważne, informuje także UOKiK:

Źródło: https://uokik.gov.pl/aktualnosci.php?news_id=12253.

Co w sytuacji, gdy nie otrzymasz formularza informacyjnego lub formularz zawiera błąd?

Klient, który podpisze z bankiem umowę kredytową, choć wcześniej nie otrzymał formularza informacyjnego, będzie miał prawo do jej rozwiązania w ciągu 14 dni. Co więcej, gdy zgłosi tę sprawę wyżej, wtedy UOKiK może podjąć decyzję o ukaraniu instytucji finansowej lub pośrednika.

Przeczytaj również: