Wielu klientów banków w momencie zaciągania kredytu skupia się wyłącznie na aktualnych warunkach pożyczki. Jednak oprocentowane, a co za tym idzie wysokość rat i kosztów okołokredytowych niemal na pewno ulegnie zmianie w przeciągu kolejnych lat. Im dłuższy okres kredytowania, tym większe ryzyko. Czy jesteś go świadom? A jeśli tak, to czy wiesz, o ile może wzrosnąć Twoja miesięczna rata? O tym powinien powiadomić Cię pracownik banku lub pośrednik kredytowy w dokumencie, który nazywa się formularz informacyjny.

Spis treści

Formularz informacyjny do kredytu – czym jest?

Zgodnie z aktualną ustawą o kredycie konsumenckim, banki i firmy pożyczkowe mają obowiązek przedstawiania klientom formularzy informacyjnych. Są to dokumenty generowane indywidualnie dla każdego, kto chce ubiegać się o kredyt, lecz potrzebuje czasu, aby zgromadzić i porównać oferty, a po zapoznaniu się z nimi podjąć decyzję, którą wybrać. Jest to decyzja wiążąca zazwyczaj na kilkanaście, a nawet więcej lat, dlatego musi być starannie przemyślana.

Tobie, w chwili podpisywania umowy może być trudno oszacować czy wyobrazić sobie, co stanie się z wysokością raty w razie podniesienia stóp procentowych o kilka punktów czy wahań kursowych. To właśnie formularz informacyjny dotyczący kredytu hipotecznego ma dostarczyć Ci takich danych dla lepszego zobrazowania potencjalnej sytuacji w przyszłości. Pozwoli też poznać realny koszt kredytu, bo jak wiadomo, od kwoty kapitału naliczane są jeszcze odsetki, a do tego szereg innych kosztów związanych z utrzymaniem dodatkowych produktów bankowych, wcześniejszymi spłatami czy opóźnieniami w regulowaniu rat.

Świadomość tego, jakie są Twoje obowiązki, ale też prawa, pozwoli Ci lepiej zrozumieć specyfikę kredytu i określić realne szanse jego spłacenia na ustalonych zasadach.

Formularz informacyjny kredytu – co powinien zawierać?

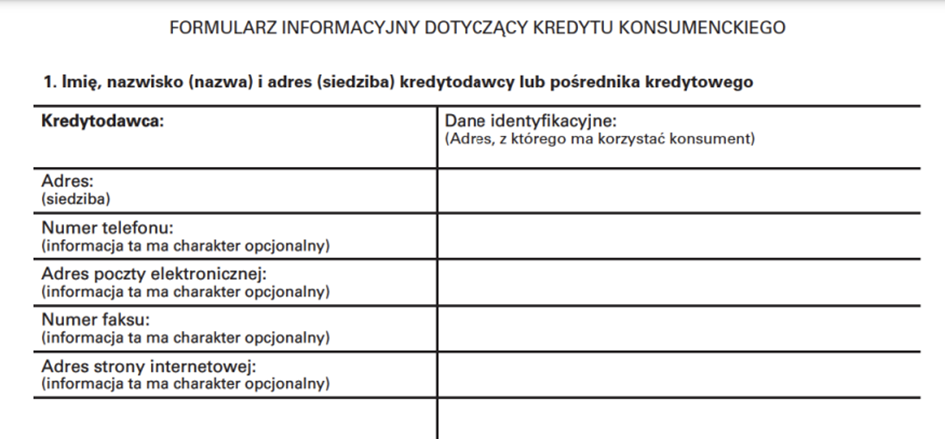

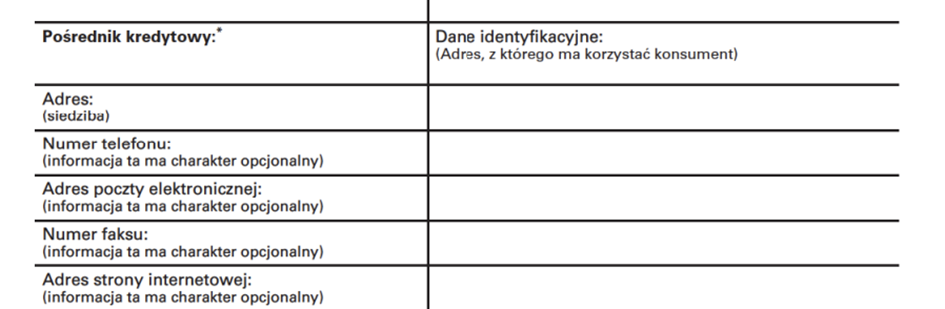

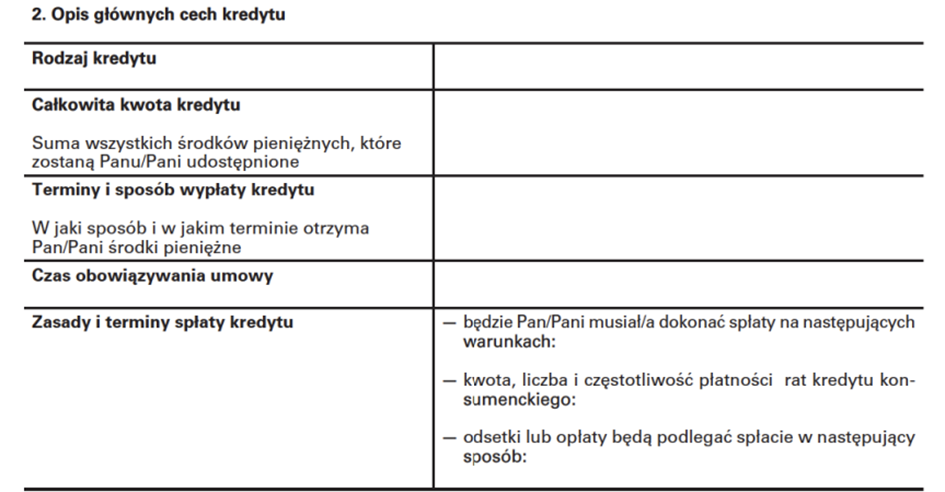

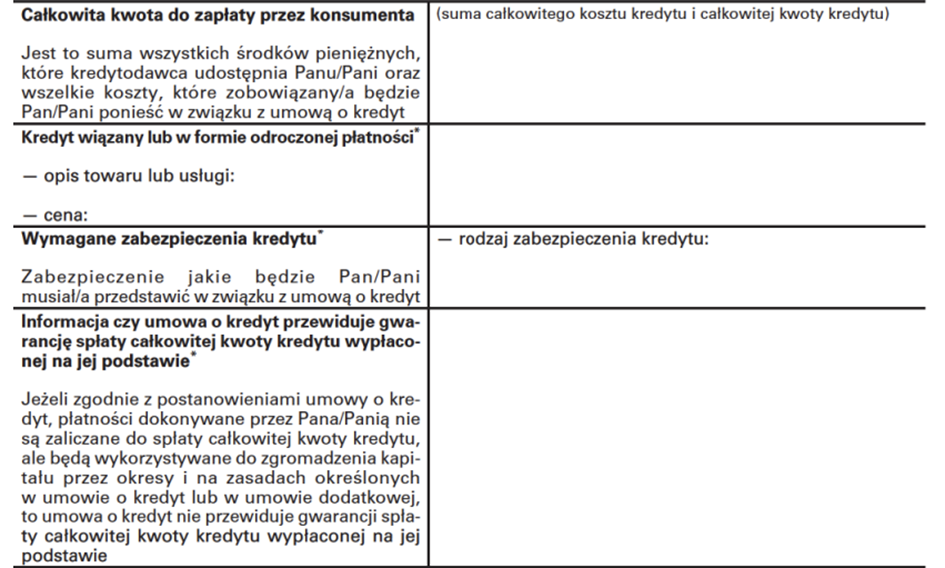

Formularz informacyjny do kredytu jest podzielony na kilka sekcji, które zawierają najważniejsze informacje dotyczące samego produktu kredytowego, jak również klienta i pośrednika finansowego, z którym kredytobiorca współpracuje.

- Kredytodawca.

W tej sekcji pracownik banku, agent lub pośrednik kredytowy zamieszcza wszystkie najważniejsze informacje na temat kredytodawcy. Są to dane adresowe i kontaktowe banku. Oprócz tego pośrednik musi wprowadzić także swoje dane teleadresowe, dodając do tego informacje o sposobie, w jaki rozlicza się z bankiem i jaką prowizję otrzymuje z tytułu tej konkretnej transakcji.

- Kredyt – gotówkowy, hipoteczny.

Zawartość tej sekcji różni się w zależności od tego, czy klient wnioskuje o kredyt gotówkowy, czy hipoteczny. Zawiera jednak najważniejsze informacje na temat warunków kredytowania, czyli kwoty, o jakiej wnioskuje klient i zadeklarowanego sposobu spłaty (wysokość, częstotliwość i liczba rat).

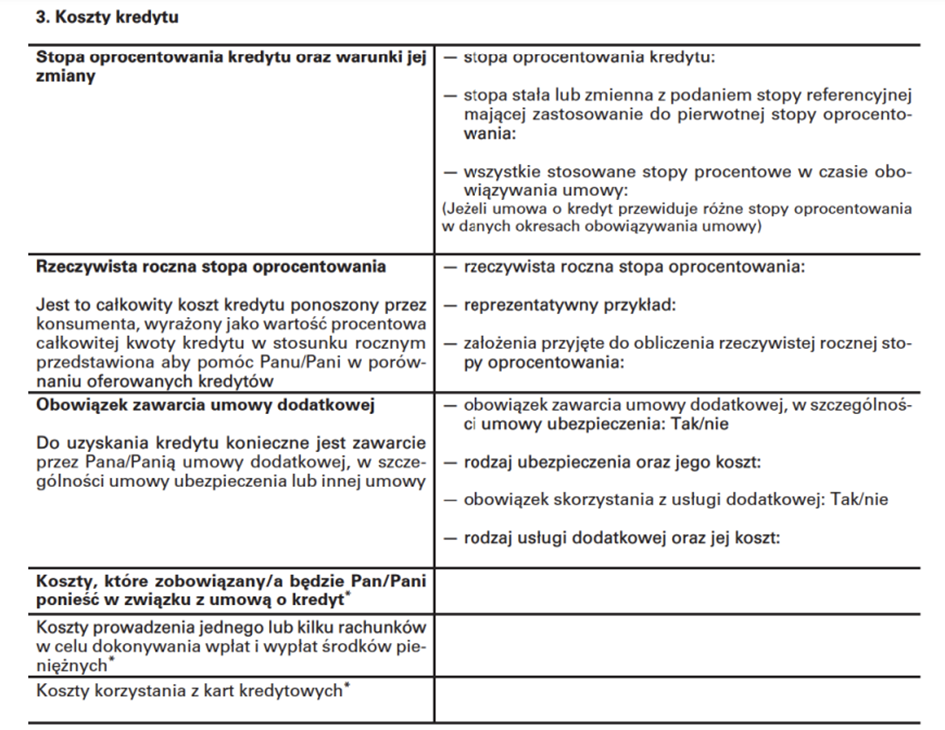

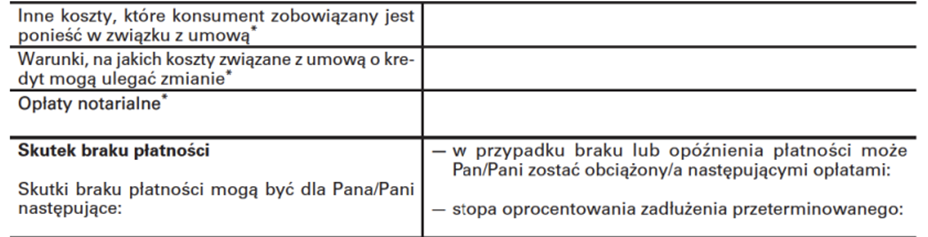

- Koszty kredytu.

Ta sekcja obejmuje informacje o kosztach dodatkowych i ogólnych zaciąganego kredytu tj. wysokości oprocentowania i RRSO, opłat dodatkowych, przewalutowania, całkowitej kwoty do spłaty, celu i zabezpieczenia kredytu (dotyczy hipoteki). W tej sekcji widać, jaki kredyt klient zaciąga, a jaką kwotę finalnie odda bankowi. Dowiaduje się też, co by było w sytuacji, gdyby przestał spłacać kredyt lub spóźniał się z regulowaniem rat.

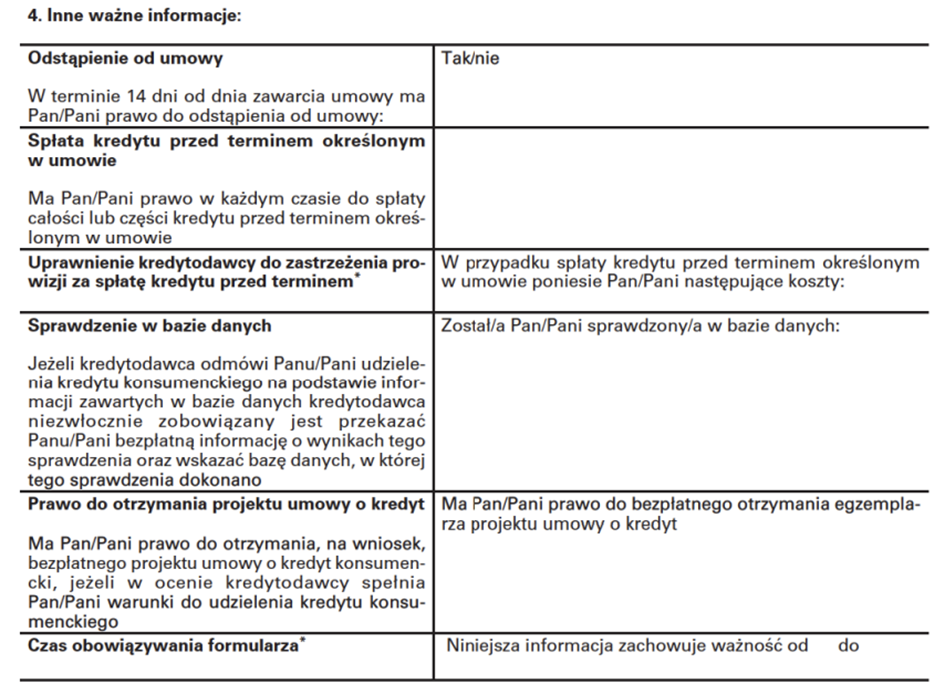

- Zmiana warunków umowy.

W czwartej części formularza informacyjnego do kredytu czytamy o konsekwencjach wynikających ze zmian w umowie, tj. wcześniejszej przedterminowej spłaty całkowitej lub nadpłaty i kosztów związanych z takimi operacjami. W tym punkcie sprawdzisz też, jak długo obowiązuje formularz w tej formie – zazwyczaj traci na aktualności po 14 dniach od chwili wygenerowania.

W niektórych sytuacjach (gdy umowa zawierana jest na odległość) pojawia się konieczność wypełnienia sekcji dodatkowej:

Wzór dokumentu znajdziesz na stronie UOKiK – możesz go pobrać i porównać z tym, który przedstawi Ci bankier.

Kiedy pożyczkobiorca/kredytobiorca otrzymuje formularz informacyjny kredytu?

Żeby formularz informacyjny kredytu miał sens, musi zostać przedstawiony kredytobiorcy jeszcze przed tym, zanim ten podpisze z bankiem umowę. Na podstawie informacji, które klient dostarczy doradcy lub pośrednikowi, ten wypełnia formularz i generuje go jako wiążący dla potencjalnej umowy kredytowej. Jednak zwróć uwagę na datę obowiązywania formularza – zazwyczaj jest on aktualny jedynie przez określony czas, np. 14 dni. Gdy w tym czasie nie podpiszesz umowy, bank może zaproponować Ci kredyt ponownie, ale jego warunki mogą już być inne.

Z pomocą doradcy Habza Finanse możesz wnioskować o kredyt dla osób prywatnych oraz dla firm. Udzielimy wsparcia w procesie kredytowania niezależnie od skomplikowania Twojej sytuacji czy kłopotów, w jakie wpadła Twoja firma.

Formularz informacyjny do kredytu a decyzja kredytowa – na co zwrócić uwagę?

Wszystkie dane zawarte w formularzu informacyjnym są ważne, bo jego wypełnienie dość precyzyjnie reguluje Ustawa z dnia 12 maja 2011 roku o kredycie konsumenckim (tj.: Dz. U. z 2018 r. poz. 993, z późn. zm.).

Jeżeli masz w planach wcześniejszą spłatę kredytu, na pewno sprawdź, jak taka spłata wygląda, kiedy i na jakich zasadach jest możliwa, czy wiąże się z dodatkową prowizją. Pamiętaj, że zawsze jest możliwość wcześniejszej spłaty częściowej lub całkowitej, choć czasem jest to mało opłacalne, gdy bank pobiera opłatę z tego tytułu.

Na pewno przyszłego kredytobiorcę powinno zainteresować oprocentowanie kredytu, przy czym zwróć uwagę na RRSO (rzeczywistą roczną stopę procentową). Składa się na nią:

- wysokość prowizji za udzielenie kredytu,

- wartość stopy referencyjnej i marży banku,

- wysokość ewentualnych opłat dodatkowych.

Również ten ostatni punkt jest wart dokładniejszego przyjrzenia się i przeanalizowania. Czy zaciągając kredyt, którym jesteś zainteresowany, będziesz zmuszony do otworzenia w banku dodatkowych produktów i aktywnego z nich korzystania? Na pewno dobrze jest posiadać rachunek bieżący w banku, w którym bierzesz kredyt. Przy kredycie hipotecznym to niemal zawsze obowiązek. Z konta są pobierane comiesięczne raty, a wygodna spłata automatyczna zwalnia Cię z konieczności pamiętania o terminowym wykonywaniu przelewów. Problematyczne mogą być jednak dodatkowe karty kredytowe czy limity odnawialne w koncie, a więc produkty kredytowe, które też generują koszty.

Formularz informacyjny dotyczący kredytu hipotecznego

Ze względu na to, że kredyt hipoteczny jest produktem bardziej rozbudowanym i skomplikowanym, w formularzu informacyjnym, który dotyczy tego właśnie produktu, uwzględnia się więcej danych niż w przypadku kredytu konsumenckiego. To, jak powinien wyglądać wzór i jak prawidłowo go wypełnić, wynika z ustawy o kredycie hipotecznym podpisanej dnia 23 marca 2017 roku, która weszła w życie 22 lipca tego samego roku. W przypadku zaciągających kredyty hipoteczne są to dodatkowo takie informacje jak:

- wartość rynkowa nieruchomości,

- rodzaj i wartość zabezpieczenia kredytu,

- poglądowa tabela spłat.

Oprócz tych wyżej wymienionych, formularz informacyjny do kredytu hipotecznego zawiera te same dane o banku, pośredniku i inne, co formularz do kredytu gotówkowego. Są to m.in. warunki przedterminowej spłaty, informacje o możliwości przeniesienia kredytu do innego banku czy konsekwencje, jakie niesie za sobą niespłacanie zobowiązania w terminie.

Formularz informacyjny – dlaczego warto go dokładnie przeczytać przed podjęciem decyzji kredytowej?

Musisz pamiętać, że zaciągnięcie kredytu ze zmiennym oprocentowaniem nie daje Ci gwarancji zachowania przez cały okres kredytowania warunków z dnia, w którym podpisujesz umowę. Niemal pewne jest to, że zmienią się one w ciągu najbliższych 10, 15, 30 lat, co będzie wynikało z zawirowań rynkowych i ekonomicznych. Jednak mając tego świadomość, możesz lepiej zarządzać swoim budżetem, budować poduszkę finansową, planować nadpłaty, zdecydować o zwiększeniu wkładu własnego czy wydłużeniu/skróceniu okresu kredytowania.

Formularz informacyjny do kredytu jest przydatny także na etapie porównywania ofert i wybierania tych najkorzystniejszych. Pozyskasz z niego najważniejsze dane w pigułce, dowiesz się, jak wygląda oprocentowanie, koszty okołokredytowe i poznasz ogólne koszty kredytu. W niektórych bankach, zwłaszcza przy wyższych kwotach i dłuższych okresach kredytowania mogą one sięgać nawet kilkudziesięciu tysięcy złotych!

Pozyskamy dla Ciebie możliwie najkorzystniejszą ofertę finansowania.

Skontaktuj się ze specjalistą Habza Finanse jeszcze dziś i uzyskaj kredyt na dogodnych warunkach.

Weryfikuj poprawność formularza informacyjnego – podsumowanie

Formularz informacyjny do kredytu a decyzja kredytowa – czy to ma związek? Oczywiście, ponieważ dane zawarte w dokumencie pomagają klientowi w podjęciu racjonalnej decyzji z uwzględnieniem nie tylko sytuacji obecnej, ale też hipotetycznych zdarzeń, jakie mogą mieć miejsce w przyszłości. Jeżeli nie otrzymasz formularza informacyjnego lub zdarzą się w nim nieścisłości czy pomyłki, wtedy możesz podać sprawę do UOKiK. Urząd Ochrony Konkurencji Konsumentów czuwa nad poprawnością wypełnienia dokumentów i jest skłonny nakładać kary finansowe za nieprzestrzeganie wymogów ustawowych. Ustawa definiuje nawet to, jakim charakterem pisma i czcionką mają być uzupełnione pola, aby dokument był czytelny dla odbiorcy. Pamiętaj też, że zawsze masz prawo dopytać, jeśli informacje z formularza są dla Ciebie niejasne.

Przeczytaj także: